一、我国兽药产业现状

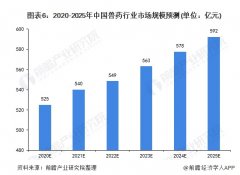

据中国兽药协会统计,2017年全国1644家兽药生产企业,完成生产总值522.45亿元,产值年复合增长率为3.68%;销售额473.11亿元,销售额年复合增长率为3.36%;资产总额2124.42亿元,资产利润率7.86%。由上述数据可看出,兽药产业整体规模逐步扩大,产值、销售额逐年增长。

1、企业规模

生药企业:94家生药企业完成生产总值144.74亿元,销售额133.64亿元,毛利84.32亿元,资产总额420.73亿元,资产利润率20.04%,固定资产104.78亿元,从业人员2.18万人;

化药企业:1550家生药企业完成生产总值377.71亿元,销售额339.47亿元,毛利82.59亿元,资产总额1703.69亿元,资产利润率4.85%,固定资产574.77亿元,从业人员14.93万人。

2、 兽用生物制品产品的注册

2006-2017年兽用生物制品注册产品共366个。

按使用动物:

禽类产品占44%,猪类产品占30%,羊类产品占15%;按用途类别:预防类产品占73%,诊断类产品占23%,治疗类产品占4%。

3、 兽药产品批准文号现状

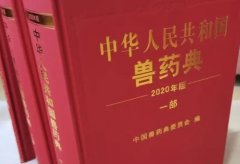

截止2018年7月底,兽药生产企业共有有效批准文号81832个,比去年同期减少8706个,下降10.39%;中化药79913个,比去年减少8799个,下降11.01%;生物制品1919个,比去年增加93个,增幅5.09%。按照《中国兽药典》、兽药质量标准2017年版申报的文号,占中化药文号总量的57.5%。

4、兽药产品质量标准现状

截止2018年8月,有效兽药标准共有2738个,其中化药1013个,中药1217个,生物制剂508个。2015年版《中国兽药典》收载品种总计1634种。

5、国外兽药产业比较

2012-2017年,我国兽药产业销售额年复合增长率为3.36%。同期,全球兽药产业在不包括中国的情况下,销售额年复合增长率为7.3%。我国兽药增长速度明显慢于国际兽药市场增长速度;全球兽药市场,化药所占份额最大,生物制品销售额占30%,与我国情况类似;全球兽药市场中宠物用兽药所占份额较大,与我国的情况存在很大不同。

6、新药研发

按新药类别分:1987-2017年农业部组织新药评审以来,研制成功并获得批准用于动物疫病诊断、预防、治疗的新兽药达到1159种。企业逐渐重视科技创新,纷纷设立专门研究机构,研发资金投入也逐年增加。

7、兽药电子追溯制度

做到顺向追踪,逆向溯源,对加强兽药管理、保障动物食品安全、提升政府智慧监管能力、规范企业生产经营行为、增强社会公众消费信心有助力作用。

二、兽药产业的积极变化

1、 产业格局调整成效初步显现。企业主动调整生产品种,宠物、奶牛等要五百生产有所增多。利用区域特色原材料优势,从大全多产品向精、特色产品转移。出口企业日渐增多,“红榜”企业市场认可度提升。

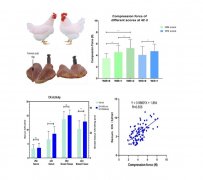

2、品牌优势产品渐现。具有自主知识产权的拳头产品市场竞争优势渐现。具有自我技术优势、“匠制”的老产品在市场竞争上显现出明显优势;生产工艺重大改进的品种日渐增多,疫苗悬浮、纯化工艺和佐剂,化药的处方筛选、进口辅料和包材的应用,新设备、新技术、新方法的应用日益增多;国内部分产品的内在质量(药效)可与国外进口产品相媲美。

3、 非法添加初步遏制。监督抽检结果通报中重点监控企业的数量在下降,非法添加品种的数量也在减少。滥加有关成分、大复方的格局初步得到遏制。

4、 技术创新体系基础初步确立。科研院所、企业各自发挥各自优势,整体创新技术有所提升;各企业发挥自我人才技术优势,改进原有产品生产技术;新设备购进应用提升生产技术;比对试验研究逐步深入,发现国内外辅料差异明显和原研药存在批间差异等不稳定现象。

三、存在的问题

1、 产业结构不合理。目前我国兽药产业低水平重复建设现象严重,整个产业内总体产能利用率极低,处于20%~40%的水平。

2、 产品结构不合理。产品种类不丰富,品种同质化严重,文号闲置率较高,产品质量存在一定问题。